- 0

2008 őszén globális pénzügyi válság robbant ki, amelynek epicentruma az Egyesült Államokban volt. Egy évvel később jólelkek kijelentették, hogy a legrosszabb már elmúlt, és a válság gyakorlatilag befejeződött. Nem így történt. A válság folytatódik, és egyhamar nem is lesz vége.

A legkeményebb nem mögöttünk van, hanem előttünk, és a következmények súlyosabbak lesznek, mint 1929-ben. Az első fázis az amerikai háztartások túlzott eladósodásából eredt. A reálgazdaság csődbe jutott a magánadósság felrobbanásának hatására, mert a vállalkozásokat drasztikusan sújtotta a kereslet összeomlása, amely nagymértékű globális recessziót vont maga után. Ma az államok vannak túlzottan eladósodva. A magánadósság problémáját a közadósság problémája követte, amely az összes nyugati országot érinti. Hogyan jutottunk idáig? Előbb mérjük fel a probléma nagyságát.

Az eurózóna közadóssága 2007 óta 26,7 százalékkal nőtt, ma az övezet bruttó belső termékének (GDP) 80 százalékát képviseli, és az államháztartások hiánya önmagában meghaladja e GDP 7 százalékát. Ez azonban csak egy átlagszám. 2011 elején nyolc ország adósságaránya meghaladta a GDP-jük 80 százalékát: ezek Magyarország és Anglia (80,1 százalék), Németország (83), Franciaország (85), Portugália (92), Belgium (97), Olaszország (120) és Görögország (160). (…) Az államadóssághoz hozzáadódik a helyi adósság. Néhány éve ugyanis a bankok rávetették magukat a helyi közösségekre (önkormányzatokra), hogy toxikus kölcsönök egész sorozatával eladósítsák őket. (…) A közadósság azonban csupán egyik szegmense a teljes adósságnak, amely magába foglalja a vállalkozások és a háztartások adósságát is. Ha ezen tényezők együttesét is számba vesszük, 2010-re a teljes adósság mértéke (a vezető nyugati országok esetében) a következőképpen alakul: Franciaország 199,5 százalék, Németország 202,7, Olaszország 221,1, Egyesült Királyság 255, Spanyolország 269, Egyesült Államok 240!

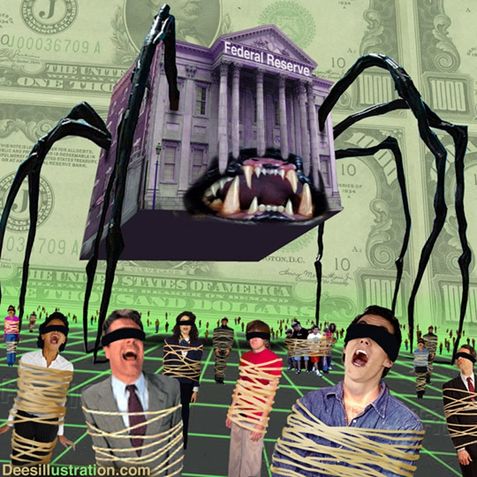

Az általánosan elterjedt nézet szerint a közadósságválság az államok túlköltekezésének az eredménye. Hogy az államok nem cselekedtek mindig ésszerűen, az nyilvánvaló, de alapjában véve másról van szó. A válság súlyosbodásának közvetlen oka az államok által a magánbankoknak juttatott mentőcsomagokban keresendő. A kapitalista rendszer általános struktúrájában elfoglalt neuralgikus helyzetükre hivatkozva a bankok arra kényszerítették a közhatalmat, hogy segítsék meg őket. A fenyegetett bankok és biztosítótársaságok feltőkésítéséhez viszont a túszul ejtett államoknak a piacokon kellett kölcsönt felvenniük, ami elviselhetetlen mértékben növelte az adósságukat. Csillagászati összegeket (800 milliárd dollárt az USA-ban, 117 milliárd fontot Nagy-Britanniában) költöttek arra, hogy megakadályozzák a bankok bedőlését, ami ugyanannyival terhelte meg az állami büdzséket.

Összességében a világ négy legnagyobb központi bankja (a Fed, az Európai Központi Bank, a Japán és az Angol Nemzeti Bank) 2008 és 2010 között 5000 milliárd dollárt injektált a világgazdaságba. Ez a történelem legnagyobb méretű vagyonátvitele a közszférából a magánszektor felé. Az államok, miután tömegesen eladósodtak a bankok megmentéséért, lehetővé tették ez utóbbiaknak, hogy azonnal ugyanazokba a tevékenységekbe vessék magukat, amelyek korábban veszélybe sodorták őket, miközben saját magukat kiszolgáltatták a piacok és a hitelminősítő ügynökségek fenyegetésének.

Egy másik ok nyilvánvalóan a válság által kiváltott gazdasági visszaesés, amely csökkentette az államok bevételeit és arra kényszerítette őket, hogy még több kölcsönt vegyenek fel. A legtávolabbi okot azonban a jóval korábban, a Reagan- és Thatcher-korszak óta bevezetett deregulációs politikák és adóreformok (a vállalati nyereségadó csökkentése és különösen a legnagyobb vállalkozásoknak adott fiskális ajándékok) jelentik.

A pénzügyi lobbik növekvő befolyása a politikai személyzetre a pénzpiacok fokozódó deregulációjával járt, ami a spekulatív nyereségek robbanásszerű növekedését okozta, és kiszívta a tőkét a termelő szférából, a szabad kereskedelem pedig a minimálbéreket és a magas termelékenységet párosító országok tisztességtelen konkurenciájának kedvezett.

A világpiac logikájának és a Világkereskedelmi Szervezet (WTO) követeléseinek engedelmeskedő dereguláció 1999-től valamennyi jelentős vámhatár megszüntetését és a közösségi preferencia tényleges eltörlését eredményezte Európában. A spekulatív tőkék már nagyon gyorsan áramolhatnak az egyes gazdaságok között, ami tovább növelte a részvényárak változékonyságát és fokozta a válságot.

A következmények ismertek: a delokalizációk sokasodása, iparágak felszámolása, munkabércsökkenés, terjedő munkanélküliség és a mindehhez társuló tőkekimentés. Az 1980-as évektől kezdődő deregulációs hullám egyetlen hatása valójában az lett, hogy még tovább gazdagította a gazdagokat, miközben a középosztályok és az alsóbb néprétegek jövedelme évről évre stagnált vagy csökkent. Mindenhol növekednek a jövedelmi különbségek, terjed a munkanélküliség, jelentősen eltérnek a termelékenységi és az átlagbérszintek. (…) Globálisan a pénzügyi profitok része a hozzáadott érték növekedésében az 1950-es években tapasztalt 10 százalékról mára több mint 40 százalékra nőtt.

(Folytatjuk)

Alain De Benoist

Fordította: Gazdag István - demokrata.hu